Lãi suất chiết khấu là một cụm từ quen thuộc trong lĩnh vực tài chính cũng là vấn đề mà nhiều độc giả thắc mắc. Để hiểu sâu hơn về nó thì hãy cùng BankExpress tìm hiểu: Định nghĩa? Tác động như thế nào? Công thức tính lãi suất chiết khấu ra sao?

Đây là lãi suất được sử dụng để tính toán giá trị hiện tại của một khoản tiền tương lai. Việc tính toán này được áp dụng nhiều trường hợp khác nhau như định giá tài sản/cổ phiếu/doanh nghiệp, hoặc trong quá trình lập kế hoạch đầu tư.

Lãi suất chiếc khấu là gì?

Là lãi suất mà ngân hàng trung ương (ngân hàng Nhà nước) đánh vào các khoản tiền cho các ngân hàng thương mại vay. Để đáp ứng nhu cầu tiền mặt ngắn hạn hoặc bất thường của các ngân hàng này. Là một trong những công cụ của chính sách tiền tệ nhằm điều tiết lượng cung tiền.

Được sử dụng rộng rãi trong các lĩnh vực như định giá tài sản, quản lý rủi ro, đầu tư và kế hoạch tài chính. Nó cũng được sử dụng trong các phân tích đầu tư và định giá chứng khoán để đưa ra các quyết định đầu tư thông minh và hiệu quả.

Tham khảo: Lãi suất điều hành. Mức Lãi suất của NHNN (Cập nhật mới nhất)

Lãi suất chiết khấu của ngân hàng Trung ương là bao nhiêu?

Có hai phương pháp chính là sử dụng chi phí huy động vốn và trung bình trọng số chi phí vốn.

Chi phí huy động vốn

Lãi suất chiết khấu = Lợi nhuận thu được / Số tiền đã đầu tư để huy động vốn

Trong đó:

- Lợi nhuận thu được: tổng giá trị các dòng tiền thu được từ đầu tư. Bao gồm doanh thu, lợi nhuận.

- Số tiền đã đầu tư để huy động vốn: tổng số tiền đã chi tiêu đầu tư vào dự án. Bao gồm tiền mua tài sản, chi phí khác để huy động vốn.

Ví dụ:

Giả sử bạn đang đầu tư một dự án mới để mở rộng kinh doanh. Bạn đã chi khoảng 300 triệu đồng để mua tài sản và chi phí khác để huy động vốn. Trong suốt thời gian đầu tư, dự án mang lại khoảng 600 triệu đồng trong vòng 2 năm. Cần tính tổng lợi nhuận thu được và số tiền đã đầu tư để huy động vốn:

- Tổng lợi nhuận thu được: 600 triệu đồng

- Số tiền đã đầu tư để huy động vốn: 300 triệu đồng

Áp dụng công thức tính theo phương pháp chi phí huy động vốn, ta có:

Lãi suất chiết khấu = Lợi nhuận thu được / Số tiền đã đầu tư để huy động vốn = 600 triệu đồng / 300 triệu đồng = 2,0

Từ đó, suy ra rằng lãi suất chiết khấu của dự án là 2,0. Với thông tin này, bạn có thể so sánh lãi suất chiết khấu của các dự án khác. Và quyết định xem liệu dự án có mang lại lợi nhuận cao hơn không để quyết định đầu tư.

Trung bình trọng số chi phí vốn

Lãi suất chiết khấu = (CPCV1 x LSCV1 + CPCV2 x LSCV2 + … + CPCVn x LSCVn) / (LSCV1 + LSCV2 + … + LSCVn)

Trong đó:

- CPCV: Chi phí huy động vốn của từng nguồn vốn (nghĩa là lãi suất hoặc mức phí được trả cho nguồn vốn đó)

- LSCV: Lượng vốn được huy động từ từng nguồn vốn.

Ví dụ

Doanh nghiệp X dự định huy động 100 tỷ để đầu tư dự án với cơ cấu nguồn vốn dự kiến như sau:

- Vay dài hạn của ngân hàng thương mại 30 tỷ với lãi suất tiền vay là 10%. Thuế suất thuế Thu nhập doanh nghiệp là 20%. Lãi suất sau lá chắn thuế là 10% *(1-20%)= 8%

- Huy động từ vốn chủ sở hữu 70 tỷ với tỷ suất sinh lời đòi hỏi là 15%

- Biết thuế suất thuế TNDN là 20%.

Khi đó:

- Tỷ trọng vốn vay là: 30/100 = 30%

- Tỷ trọng vốn chủ sở hữu là: 70/100 = 70%

- WACC = (0,3 x 8%) + (0,7 x 15%) = 12,9%

Tác động của lãi suất chiết khấu là gì?

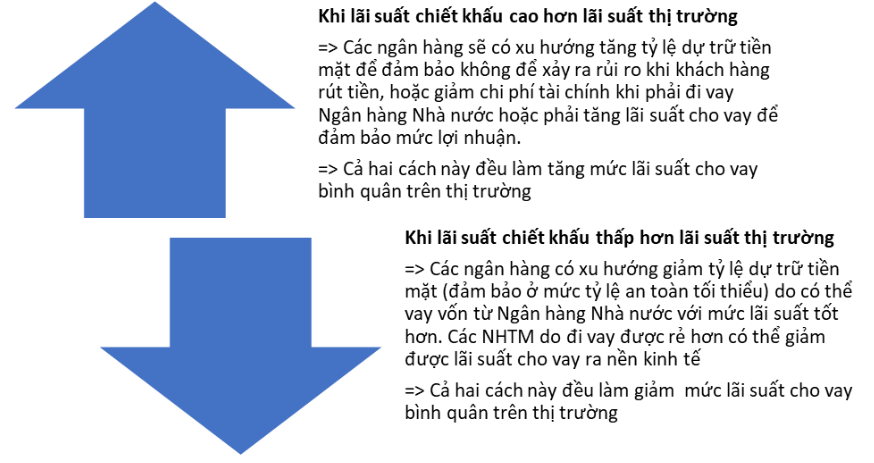

Các ngân hàng thương mại phải tính toán tỷ lệ giữa tiền mặt và tiền gửi để đáp ứng nhu cầu của khách hàng. Và họ có một tỷ lệ giữa tiền mặt và tiền gửi an toàn tối thiểu. Khi tỷ lệ dự trữ tiền mặt thực tế của ngân hàng thương mại giảm xuống gần tỷ lệ an toàn tối thiểu. Thì họ sẽ cân nhắc có tiếp tục cho vay không. Vì buộc phải tính toán giữa số tiền thu được từ việc cho vay với các chi phí liên quan trong trường hợp khách hàng có nhu cầu tiền mặt cao bất thường:

- Nếu lãi suất chiết khấu bằng hoặc thấp hơn lãi suất thị trường thì ngân hàng thương mại sẽ tiếp tục cho vay đến khi tỷ lệ dự trữ tiền mặt giảm đến mức tối thiểu cho phép. Vì nếu thiếu tiền mặt họ có thể vay NHNN mà không chịu bất kỳ thiệt hại nào.

- Nếu lãi suất chiết khấu cao hơn lãi suất thị trường, các ngân hàng thương mại không thể để cho tỷ lệ dự trữ tiền mặt giảm xuống đến mức tối thiểu cho phép. Thậm chí phải dự trữ thêm tiền mặt để tránh phải vay tiền từ NHNN với lãi suất cao

Do vậy, bằng cách quy định lãi suất chiết khấu cao hơn lãi suất thị trường. Ngân hàng trung ương có thể buộc các ngân hàng thương mại phải dự trữ tiền mặt bổ sung khiến cho số nhân tiền tệ giảm xuống. Để làm giảm lượng cung tiền. Ngược lại, thì các ngân hàng thương mại có thể giảm tỷ lệ dự trữ tiền mặt và do vậy số nhân tiền tệ tăng lên dẫn đến tăng lượng cung tiền.

Tham khảo: Lãi suất tiền gửi khác gì Lãi suất tiết kiệm. Cách tính chính xác nhất

Tác động của lãi suất chiết khấu đối với ngân hàng như thế nào?

Tác động đối với Ngân hàng thương mại

Tỷ lệ chiết khấu do Ngân hàng Nhà nước thiết lập có ảnh hưởng trực tiếp đến tỷ lệ dự trữ tiền mặt của các tổ chức ngân hàng thương mại. Mức chiết khấu thấp hay cao là cơ sở để các ngân hàng quyết định tỷ lệ dự trữ tiền mặt bắt buộc.

Nếu cao so với thị trường, các ngân hàng thương mại không thể dự trữ tiền ở mức tối thiểu. Bởi vì khi thiếu tiền mặt dự trữ, ngân hàng sẽ phải vay tiền mặt từ Ngân hàng Nhà nước để bù vào. Ngược lại, nếu thấp hơn thị trường, các ngân hàng có thể tự do cho vay, chỉ cần dự trữ tiền ở mức tối thiểu.

Xem thêm: Các nhân tố ảnh hưởng tới lãi suất tín dụng ngân hàng

Tác động đối với Ngân hàng Nhà nước

Là công cụ hữu hiệu đối với Ngân hàng Nhà nước trong việc điều tiết lượng tiền cung ứng. Nếu ngân hàng thương mại muốn tăng cung tiền thì phải giảm lãi suất. Ngược lại, khi muốn giảm lượng cung tiền sẽ tăng lãi suất chiết khấu. Bởi vì lúc này các ngân hàng sẽ dự trữ tiền mặt để không phải vay tiền với mức lãi suất cao.

Các yếu tố ảnh hưởng tới lãi suất chiết khấu là gì?

Lạm phát

Lạm phát là sự tăng giá cả dịch vụ, hàng hóa và sự mất giá tiền tệ theo thời gian. Lạm phát ảnh hưởng tiêu cực mọi mặt trong đời sống kinh tế, xã hội và chính trị, bao gồm tỷ suất và lãi suất chiết khấu.

Để vượt qua suy thoái kinh tế, Ngân hàng Nhà nước thường áp dụng chính sách nới lỏng tiền tệ, hạ thấp lãi suất. Để kích thích tăng trưởng tín dụng các tổ chức ngân hàng. Ngược lại, để kiểm soát lạm phát, Ngân hàng Nhà nước sẽ tăng lãi suất. Để hạn chế lượng cung tín dụng đưa ra nền kinh tế.

Vậy khi mức lạm phát tăng, thì giá trị tiền tệ giảm và lãi suất chiết khấu cũng sẽ tăng lên. Điều này là do khi mức lạm phát tăng, người ta sẽ muốn đầu tư vào những khoản đầu tư mang lại lợi nhuận cao. Để bảo vệ giá trị tiền tệ của mình, dẫn đến nhu cầu tăng và lãi suất chiết khấu tăng.

Lượng cung và cầu trên thị trường

Lượng cung và cầu trên thị trường: Lượng cung và cầu trên thị trường cũng là yếu tố quan trọng ảnh hưởng đến lãi suất chiết khấu. Nếu cung vốn tăng thì lãi suất chiết khấu sẽ giảm do có sự cạnh tranh giữa các ngân hàng trong việc huy động vốn. Ngược lại, nếu cung vốn giảm thì lãi suất chiết khấu sẽ tăng do sự khan hiếm vốn và ngân hàng cần phải trả lãi suất cao hơn để huy động được vốn.

Chính sách tiền tệ

Chính sách tiền tệ của nhà nước cũng ảnh hưởng đến lãi suất chiết khấu. Nếu nhà nước áp dụng chính sách tiền tệ lỏng. Thì lãi suất chiết khấu sẽ giảm do ngân hàng dễ dàng huy động vốn với lãi suất thấp. Ngược lại, nếu nhà nước áp dụng chính sách tiền tệ khắt khe. Thì lãi suất chiết khấu sẽ tăng lên do sự khan hiếm vốn.

Rủi ro kỳ hạn tín dụng

Rủi ro kỳ hạn tín dụng cũng là một trong những yếu tố ảnh hưởng đến lãi suất chiết khấu. Nếu rủi ro kỳ hạn tín dụng tăng. Thì ngân hàng sẽ tăng lãi suất chiết khấu để bù đắp cho nguy cơ mất vốn. Ngược lại, nếu rủi ro kỳ hạn tín dụng giảm. Thì ngân hàng có thể giảm lãi suất chiết khấu để thu hút khách hàng và huy động vốn.

Đánh giá ưu điểm và hạn chế của nghiệp vụ chiết khấu trong ngân hàng

Ưu điểm

- Đây là nghiệp vụ ít rủi ro, khả năng thu hồi nợ của ngân hàng rất chắc chắn.

- Chiết khấu là hình thức tín dụng đơn giản, ít phiền phức đối với ngân hàng. Do thủ tục và quy trình cho vay khá đơn giản.

- Chiết khấu không để vốn của ngân hàng “đóng băng”.

- Thời hạn chiết khấu ngắn (ít hơn 90 ngày) và ngân hàng thương mại dễ xin tái chiết khấu hối phiếu ở Ngân hàng có nhu cầu về vốn.

- Tiền cấp cho khách hàng khi chiết khấu được chuyển vào tài khoản tiền gửi của khách hàng. Cho nên nó tạo thành nguồn vốn cho ngân hàng.

Nhược điểm

Ngân hàng đôi khi nhận chiết khấu hối phiếu giả mạo, có nghĩa hối phiếu không thực sự xuất phát từ quan hệ thương mại. Do một số cá nhân tự ý phát hành giả nhằm mục đích lừa đảo ngân hàng.

Người chịu trách nhiệm thanh toán giấy tờ có giá bị mất khả năng thanh toán trước và khi giấy tờ có giá đến hạn thanh toán.

Là lãi suất mà ngân hàng trung ương (ngân hàng Nhà nước) đánh vào các khoản tiền cho các ngân hàng thương mại vay. Để đáp ứng nhu cầu tiền mặt ngắn hạn hoặc bất thường của các ngân hàng này. Là một trong những công cụ của chính sách tiền tệ nhằm điều tiết lượng cung tiền.

Có hai phương pháp chính là sử dụng chi phí huy động vốn và trung bình trọng số chi phí vốn.

Chi phí huy động vốn:

Lãi suất chiết khấu = Lợi nhuận thu được / Số tiền đã đầu tư để huy động vốn

Trung bình trọng số chi phí vốn:

Lãi suất chiết khấu = (CPCV1 x LSCV1 + CPCV2 x LSCV2 + … + CPCVn x LSCVn) / (LSCV1 + LSCV2 + … + LSCVn)

Tác động đối với Ngân hàng thương mại

Nếu cao so với thị trường, các ngân hàng thương mại không thể dự trữ tiền ở mức tối thiểu. Bởi vì khi thiếu tiền mặt dự trữ, ngân hàng sẽ phải vay tiền mặt từ Ngân hàng Nhà nước để bù vào. Ngược lại, nếu thấp hơn thị trường, các ngân hàng có thể tự do cho vay, chỉ cần dự trữ tiền ở mức tối thiểu.

Tác động đối với Ngân hàng Nhà nước

Nếu ngân hàng thương mại muốn tăng cung tiền thì phải giảm lãi suất. Ngược lại, khi muốn giảm lượng cung tiền sẽ tăng lãi suất chiết khấu. Bởi vì lúc này các ngân hàng sẽ dự trữ tiền mặt để không phải vay tiền với mức lãi suất cao.

Bài viết nổi bật