Khảo sát 17 ngân hàng niêm yết, cùng với sự gia tăng nợ xấu nội bảng, giá trị các khoản nợ nhóm 5 – nợ có khả năng mất vốn, cũng tăng cao so với đầu năm ở hầu hết nhà băng.

Báo cáo kết quả kinh doanh 9 tháng đầu năm của 17 ngân hàng niêm yết tiết lộ sự tăng nhanh của các khoản nợ xấu, cả về giá trị tuyệt đối cũng như tỷ lệ bất chấp kết quả kinh doanh tích cực, lợi nhuận tốt của các nhà băng.

Nợ xấu tăng nhanh

Ba quý đầu năm, 13 trong số 17 nhà băng đã niêm yết ghi nhận xu hướng tăng của nợ xấu, cả về giá trị tuyệt đối cũng như tỷ lệ. Trong đó có trường hợp nợ nhóm 5 tăng hơn gấp đôi đầu năm.

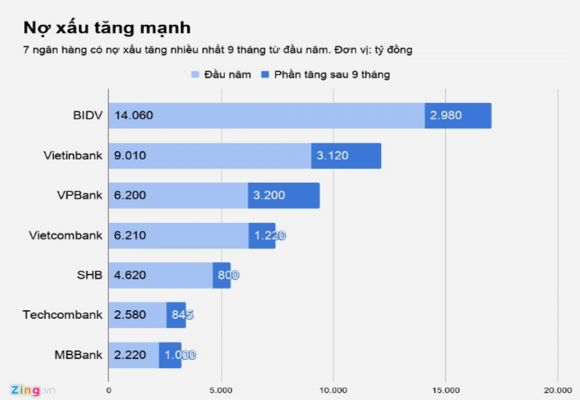

Về con số tuyệt đối, mức tăng số dư nợ xấu cao nhất trong 9 tháng đầu năm dao động trên dưới 3.000 tỷ đồng, thuộc về nhóm các ngân hàng cỡ lớn như BIDV, Vietinbank, VPBank. 5 ngân hàng dẫn đầu về số nợ xấu tuyệt đối là BIDV, Vietinbank, VPBank, Sacombank, Vietcombank.

Về tốc độ tăng nợ xấu, 9 tháng đầu năm 2018, trong khi mức chung của hệ thống là khoảng 19% so với đầu năm thì một số ngân hàng có nợ xấu tăng tới 40%-50% như VPBank (tăng 51,7%), MBBank (45%)…

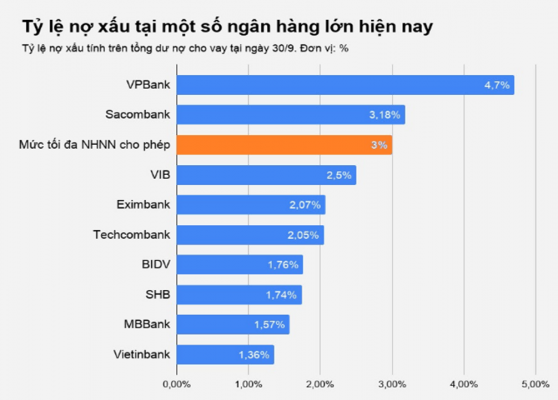

Tỷ lệ nợ xấu cũng có dấu hiệu tăng lên rõ rệt. Khảo sát cho thấy hầu hết ngân hàng có tỷ lệ nợ xấu trên dư nợ cho vay tăng so với đầu năm, mặc dù đa số vẫn đang giữ được dưới 3%, mức tối đa mà Ngân hàng Nhà nước cho phép. Hai nhà băng có tỷ lệ trên mức 3% là VPBank (4,7%) và Sacombank (3,18%).

Nhóm 3 “ông lớn” ngân hàng quốc doanh niêm yết (BIDV, Vietinbank và Vietcombank) có nợ xấu tăng mạnh trong 9 tháng về con số tuyệt đối nhưng tỷ lệ nợ xấu vẫn được duy trì ở mức thấp dưới 2% và chỉ tăng nhẹ: BIDV tăng từ 1,62% lên 1,76%; VietinBank tăng từ 1,14% lên 1,36%; Vietcombank tăng 1,14% lên 1,18%.

Trong nhóm này, Vietcombank có số dư nợ xấu tăng thấp nhất nhưng so với đầu năm, ở mức 20%, tương đương 1.200 tỷ đồng. Hiện tổng số dư nợ xấu tại nhà băng này vào khoảng 7.400 tỷ đồng, chiếm 1,18% tổng dư nợ cho vay khách hàng. Tỷ lệ này cũng đã tăng 0,04 điểm phần trăm so với đầu năm, dù tín dụng tại ngân hàng này kỳ vừa qua gia tăng hàng chục nghìn tỷ đồng.

Trong khi đó, Vietinbank lại là nhà băng có tốc độ tăng nợ xấu cao nhất trong nhóm ngân hàng quốc doanh, tới 34,5%. Hiện, tổng nợ xấu nhà băng này trên 12.100 tỷ đồng, tăng 3.100 tỷ đồng sau 9 tháng. Đặc biệt, nợ nhóm 5 – nợ có khả năng mất vốn, trong kỳ tại nhà băng này cũng đã tăng mạnh, từ hơn 5.200 tỷ đồng đầu năm lên 8.740 tỷ cuối tháng 9. Đây cũng là nguyên nhân chính khiến nợ xấu tại ngân hàng này tăng mạnh dù nợ nhóm 4 – nợ nghi ngờ, đã giảm đáng kể.

Với BIDV, tốc độ tăng nợ xấu có thể thấp hơn Vietinbank nhưng giá trị tăng tuyệt đối cũng xấp xỉ 3.000 tỷ đồng sau 9 tháng, trong đó, hơn 83% là từ gia tăng của nợ xấu nhóm 5. Tính đến hết quý III, tổng nợ xấu của nhà băng này đang ở mức trên 17.000 tỷ đồng, tăng 21% so với đầu năm nay. Đây cũng là con số nợ xấu nội bảng cao nhất trong các ngân hàng thương mại hiện nay. Tuy nhiên, nhờ việc đã cho vay thêm hơn100.000 tỷ đồng trong 9 tháng qua, tỷ lệ nợ xấu trên tổng dư nợ cho vay của nhà băng này vẫn duy trì ở mức 1,76%.

Trong khi đó, ở nhóm ngân hàng thương mại, việc đẩy mạnh cho vay tiêu dùng khiến VPBank luôn có các chỉ số về nợ xấu ở mức cao trong hệ thống, và hiện ghi nhận tỷ lệ nợ xấu đáng báo động. Đầu năm, tỷ lệ nợ xấu hợp nhất tại nhà băng này đã lên tới 3,39% tổng dư nợ, với giá trị tuyệt đối gần 6.200 tỷ đồng thì đến cuối tháng 9, tỷ lệ này thậm chí còn tăng lên tới 4,7% với giá trị tuyệt đối lên tới 9.400 tỷ đồng. Đây là nguyên nhân khiến VPBank trở thành ngân hàng gia có nợ xấu tăng nhiều nhất 9 tháng qua, với mức tăng khoảng 52% so với đầu năm.

Một số ngân hàng thương mại khác cũng ghi nhận số dư nợ xấu tăng mạnh 9 tháng qua như MBBank tăng 1.000 tỷ đồng, hiện ở mức 3.220 tỷ đồng (1,57% tổng dư nợ); Techcombank tăng thêm 845 tỷ đồng, hiện3.430 tỷ đồng (2,05% tổng dư nợ); hay SHB với gần 800 tỷ đồng nợ xấu gia tăng, lên 5.420 tỷ đồng (1,75% tổng dư nợ)…

Việc nợ xấu nội bảng tại hầu hết ngân hàng gia tăng là một tín hiệu đáng báo động, đặc biệt trong điều kiện các ngân hàng đang đẩy mạnh cho vay. Hầu hết nhà băng đã cạn room tín dụng chỉ sau 2 quý đầu năm.

“Nợ xấu có vay ngân hàng được hay không?”

Nợ xấu thực và vai trò của VAMC

Con số nợ xấu nội bảng tại các ngân hàng gia tăng 9 tháng qua là một thực tế. Tuy nhiên, việc nhìn vào nợ xấu nội bảng các ngân hàng chưa đủ để đánh giá tiến trình xử lý nợ tại nhà băng đó.

Không phải tất cả trong đó là nợ xấu phát sinh mới phát sinh do các ngân hàng mạnh tay cho vay, mà là các khoản nợ cũ buộc phải ghi nhận trở lại trong bản cân đối tài chính, sau thời gian tạm “giấu nợ” tại VAMC.

Các chuyên gia cho biết việc nợ xấu tăng ở các ngân hàng có thể xuất phát từ việc các nhà băng bán những khoản nợ xấu đầu tiên sang VAMC, và sau tròn 5 năm, với những khoản không xử lý được, trái phiếu VAMC lần lượt đáo hạn và ngân hàng phải ghi nhận lại nợ xấu đã bán.

Tại một số nhà băng, việc số dự nợ xấu tăng 3 quý đầu năm thậm chí lại là một dấu hiệu tích cực. Như trường hợp của VIB, số dư nợ xấu tại nhà băng này 9 tháng qua tăng 285 tỷ đồng, hiện ở mức 2.270 tỷ đồng. Tuy nhiên, trong kỳ, nhà băng này mua lại toàn bộ các khoản nợ xấu đã bán cho VAMC trước đó với giá trị lên tới 1.460 tỷ đồng. Như vậy, nếu loại trừ khoản nợ xấu mua lại từ VAMC, nợ xấu nội bảng tại đây đã được xử lý đáng kể trong kỳ vừa qua.

Ngược lại là trường hợp của Sacombank. Theo báo cáo tài chính, 9 tháng qua, nợ xấu nội bảng tại đây đã giảm tới 2.340 tỷ đồng, và là ngân hàng giảm được nhiều nợ xấu nội bảng nhất hệ thống. Hiện nhà băng này chỉ còn lại gần 8.070 tỷ đồng nợ xấu trên bảng cân đối tài chính, với giá trị tương đương 3,18% tổng dư nợ, so với mức 4,68% hồi đầu năm. Từ ngân hàng thứ 2 có lượng nợ xấu nhiều nhất hệ thống Sacombank chuyển xuống vị trí thứ 4.

Không phủ nhận nỗ lực của Sacombank trong việc khắc phục nợ xấu, thế nhưng, xử lý nợ thông qua bán sang VAMC vẫn đang đóng vai trò quan trọng trong việc cân đối chất lượng tín dụng tại nhà băng này. Nói cách khác, tại nhà băng này, phần nhiều khoản nợ đang chỉ chuyển đổi sở hữu từ túi ngân hàng sang túi của VAMC chứ chưa được xử lý dứt điểm. Nếu tính cả nợ xấu đã bán cho VAMC, tỷ lệ nợ xấu thực chất tại nhà băng này vẫn ở mức cao, lên tới 16% tổng dư nợ cho vay.

Dù nợ xấu có xu hướng nhích lên, các ngân hàng lẫn VAMC đều khá lạc quan về khả năng xử lý. Từng chia sẻ với Zing.vn hồi đầu cuối quý II, ông Nguyễn Tiến Đông, Chủ tịch HĐTV VAMC, cho hay giai đoạn đầu năm, VAMC chưa mua thêm bất kỳ khoản nợ xấu nào thông qua việc phát hành trái phiếu đặc biệt cho các tổ chức tín dụng. Ưu tiên thời điểm này chỉ là tập trung xử lý cái cũ chứ không phải mua mới, đồng thời nhiều ngân hàng cũng đã chủ động mua lại nợ đã bán cho VAMC để tự khắc phục.

Vị này cũng cho biết hầu hết khoản nợ xấu hiện này đều có tài sản đảm bảo kèm theo là các bất động sản. Vì vậy, chỉ cần có cơ chế phù hợp là sẽ thu hồi hiệu quả. Đây là nguyên nhân vì sao tình hình xử lý nợ xấu tại VAMC và các ngân hàng thuận lợi hơn kể từ khi Nghị quyết 42 chính thức được áp dụng.

Báo động nợ xấu có khả năng mất vốn

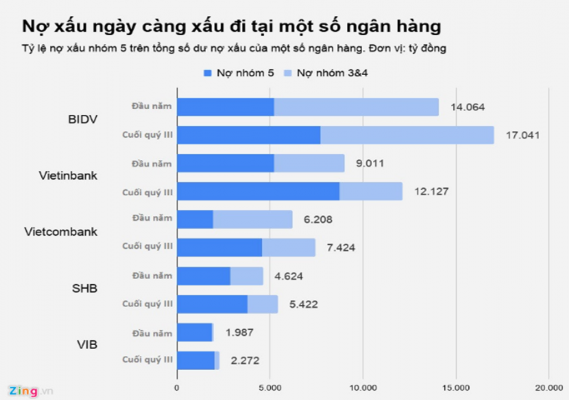

Xu hướng đáng quan ngại về nợ xấu ở các nhà băng không chỉ là con số nợ xấu nội bảng gia tăng. Một dấu hiệu kém khả quan khác là chất lượng dư nợ đang xấu đi trong kỳ vừa qua, thể hiện ở chuyển biến cơ cấu nợ xấu với mức tăng mạnh của nợ nhóm 5 – nợ có khả năng mất vốn.

Nợ nhóm 5 đang chiếm hơn một nửa nợ xấu tại hầu hết ngân hàng, trong đó có những nhà băng tỷ lệ này trên dưới 80% số dư nợ xấu, như Sacombank (93%), VIB (88%), Vietinbank (72%).

Nợ có khả năng mất vốn cũng đang tăng nhanh. Trong toàn hệ thống, nợ có khả năng mất vốn tăng khoảng 30%, trong đó nhiều ngân hàng tăng mạnh, đứng đầu là Vietcombank (140%), Vietinbank (67,5%), VPBank, ACB (62%).

Tại Vietcombank, nợ xấu nhóm 5 tăng 2.638 tỷ (140%). Đây là nguyên nhân khiến số dư nợ xấu của nhà băng này tăng mạnh trong kỳ dù nợ nhóm 3 và 4 đã được cải thiện. Hiện tại, nợ nhóm 5 tại Vietcombank cũng đã chiếm tới 62% số dư nợ xấu, trong khi con số đầu năm chỉ là 31%.

Tại Vietinbank, nợ xấu nhóm 5 của nhà băng này đã thêm 3.522 tỷ đồng(tăng 68%) trong 9 tháng qua. Con số tăng thêm bên phía BIDV cũng là2.477 tỷ đồng (tăng 47%).

Các ngân hàng thương mại cũng ghi nhận nợ xấu nhóm 5 tăng. Đơn cử, tại MBBank, tỷ lệ nợ nhóm 5 trong tổng số dư nợ xấu nội bảng của nhà băng này đã tăng từ 37% lên 41% sau 9 tháng; Sacombank cũng tăng lên 93% từ mức 80% trước đó; VPBank tăng từ 17% lên 18%…

Ngoài ra, khá nhiều ngân hàng ghi nhận mức nợ nhóm 5 tăng trong 9 tháng qua còn lớn hơn mức tăng của tổng nợ xấu 3 nhóm như tại ACB…

Lợi nhuận vẫn tăng, vì sao?

Bất chấp xu hướng gia tăng nợ xấu nội bảng lẫn cơ cấu nợ xấu thay đổi theo hướng xấu đi với tỷ lệ cao của nợ có khả năng mất vốn, tỷ lệ trích lập dự phòng rủi ro tín dụng trên lợi nhuận thuần của nhiều ngân hàng lại có xu hướng giảm trong kỳ qua.

Đơn cử, Vietcombank giảm tỷ lệ trích lập dự phòng rủi ro tín dụng trên lợi nhuận thuần từ 36% xuống 30%; BIDV giảm từ 68% xuống 66%; MBBank giảm xuống 28% từ mức 33% trước đó…

Việc giảm mạnh trích lập dự phòng rủi ro được các chuyên gia chỉ ra là một trong các nguyên nhân khiến lợi nhuận trước thuế của nhiều ngân hàng tăng mạnh kỳ vừa qua dẫu nợ xấu có chiều hướng gia tăng.

Ngoài ra nguồn lợi nhuận của các ngân hàng đến từ việc giảm chi phí hoạt động và gia tăng thu hồi nợ.

Theo các chuyên gia tài chính, việc nợ xấu ngân hàng gia tăng thời gian qua chưa phải dấu hiệu quá đáng ngại. Vì về bản chất, tình hình tài chính của hầu hết ngân hàng Việt vẫn lành mạnh, trừ một số trường hợp đang phải tái cơ cấu và xử lý nợ xấu theo đề án. Các khoản nợ xấu phát sinh cũng đều có lượng trích lập dự phòng trù bị theo đánh giá của từng ngân hàng.

Tuy nhiên, mới đây, hãng xếp hạng tín nhiệm Moody’s đã hạ triển vọng 12-18 tháng tới của hệ thống ngân hàng Việt Nam từ “tích cực” xuống “ổn định”. Theo cơ quan này chất lượng tài sản hệ thống ngân hàng sẽ được cải thiện trong thời gian tới nhưng tín dụng tăng trưởng tín dụng nhanh chóng trong vài năm gần đây có thể dẫn tới sự suy giảm chất lượng tài sản khi các khoản nợ mới tới hạn. Và nợ xấu vẫn luôn là nguy cơ rình rập và là bài toán cần giải của các ngân hàng.

Bài viết nổi bật